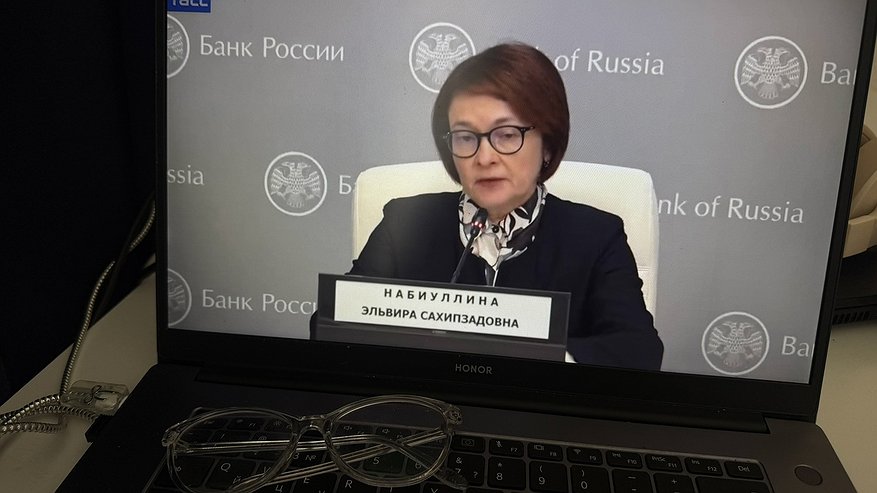

В марте Центральный банк выступил с докладом об инфляционной ситуации в стране, где обозначил заметную, но неравномерную тенденцию к снижению темпов роста цен. Несмотря на общее замедление, ждать полноценной стабилизации пока не приходится.

Инфляция в сегодняшних реалиях принимает всё более сложный характер: она перестала быть равномерным явлением и превратилась в мозаику разнонаправленных процессов в разных сферах.

Сейчас экономика переживает момент, когда одни категории товаров и услуг стремительно дорожают, тогда как другие демонстрируют ценовую стабильность или даже временное удешевление. Это фрагментарное поведение рынка делает борьбу с инфляцией гораздо более сложной задачей. Универсальные механизмы регулирования уже не срабатывают с прежней эффективностью. Всё чаще требуется не общее решение, а точечный подход — с учётом специфики конкретного сектора.

Аналитики подчёркивают: несмотря на замедление динамики цен, давление на рынок всё ещё ощущается. Инфляция остаётся ощутимой, но теперь её проявления локализуются в отдельных сферах. Это означает, что прежняя модель мониторинга, ориентированная на общий показатель, уже не даёт полной картины происходящего. ЦБ обращает внимание на необходимость детального анализа в отраслевом разрезе. Только так можно своевременно выявлять риски и принимать меры, направленные на сдерживание роста цен в самых уязвимых сегментах.

Если ситуация с инфляцией не будет меняться в нужном направлении, регулятор может снова прибегнуть к повышению ключевой ставки. Это классический инструмент монетарной политики, с помощью которого контролируется уровень потребления и инвестиционной активности. Его применение призвано замедлить избыточный спрос, что снижает инфляционное давление. Однако такой шаг всегда сопряжён с последствиями: с одной стороны, он способен охладить рост цен, с другой — ударить по заёмщикам и предпринимателям.

Несмотря на это, в оценках на ближайшую перспективу сохраняется оптимизм. Прогнозы на 2025 год предполагают удержание инфляции в пределах 7–8%, а уже к 2026 году планируется приближение показателя к целевому уровню в 4%. Именно такая инфляция считается здоровой для экономики: она не обесценивает стремительно доходы населения и в то же время позволяет бизнесу чувствовать стабильность. Достижение этой цели — один из приоритетов денежно-кредитной политики.

Ключевая ставка остаётся основным рычагом воздействия на инфляцию. Изменение её уровня влияет на финансовое поведение граждан и компаний. Повышение делает кредиты менее доступными, тем самым снижая активность на потребительском и корпоративном рынках. Зато банковские депозиты становятся более привлекательными, что способствует росту объёмов сбережений и снижению общего уровня трат.

Для тех, кто ориентируется на сохранение капитала, особенно в условиях инфляции, изменение ключевой ставки может оказаться благоприятным фактором. Растущие процентные ставки по вкладам делают хранение средств в банке более выгодным вариантом, чем их расходование в условиях дорожающих товаров. Это, в свою очередь, даёт экономике шанс остыть и сбалансировать спрос и предложение.

Но вместе с плюсами неизбежны и минусы. Доступность заёмных ресурсов имеет огромное значение для предпринимательства, особенно в сегменте малых предприятий, где кредитование часто становится основой для развития. Удорожание займов может затормозить реализацию стартапов, ограничить расширение производства и даже вынудить бизнес отказаться от некоторых идей. Всё это неизбежно отражается на рынке труда и потребительской активности.

Не стоит также забывать, что макроэкономические решения, хоть и выглядят отстранёнными от повседневной жизни, имеют прямое влияние на реальность обычных людей. Стоимость кредитов, ипотек, возможности сохранить и приумножить накопления — всё это напрямую связано с действиями Центрального банка. Именно поэтому его шаги должны быть не только точными, но и своевременными.

Сегодня регулятору приходится действовать в условиях высокой неопределённости. Каждое его решение отражается на балансе между контролем инфляции и поддержанием экономической активности. В этой тонкой игре нельзя допустить перегибов, иначе восстановление может затянуться, а доверие населения — пошатнуться. Главная задача — обеспечить устойчивость экономики без излишнего давления на бизнес и граждан, сохраняя тем самым общее чувство стабильности и уверенности.